Welche Auswirkung hat ein Anteil von Krypto-Assets auf das Gesamtportfolio?

Das Interesse an Krypto-Assets als neue Anlageklasse wächst, auch (oder gerade) unter professionellen und institutionellen Anlegern. Anlagekonferenzen auf der ganzen Welt können es sich nicht mehr leisten, keine Krypto-Vorträge im Programm zu haben; man würde sich schwertun, eine solche Konferenz ohne mindestens einen Sponsor aus dem Kryptobereich zu finden. Viele Anleger, die zum ersten Mal in Kryptowährungen investieren, sind jedoch unsicher, welche Auswirkungen eine Krypto-Allokation auf ihr Portfolio haben könnte. 21e6 Capital, ein Schweizer Krypto-Investmentberater, hat – mit Unterstützung des Frankfurt School Blockchain Centers – die typische Portfolio-Allokation eines europäischen Family-Offices nachgebildet und analysiert, welche Auswirkungen ein unterschiedlich hohes Krypto-Engagement auf die Performance eines solchen Portfolios hat.

Autoren: Maximilian Bruckner, Prof. Philipp Sandner

Schritt 1: Nachbau einer typischen Portfolioallokation

Der erste Schritt unserer Analyse ist die Konstruktion eines Referenzportfolios, das in Aktien, Anleihen und einige Alternatives investiert. Im Wesentlichen teilen Family-Offices hierzulande ein Portfolio oft zu etwa 60 % in Aktien und 30 % in Anleihen auf. Die restlichen 10 % werden auf Immobilien, Rohstoffe, Risikokapital (VC) und Private Equity verteilt. Um die Standardperformance eines solchen Portfolios zu simulieren, verwenden wir Indizes, die die verschiedenen genannten Anlageklassen abbilden.

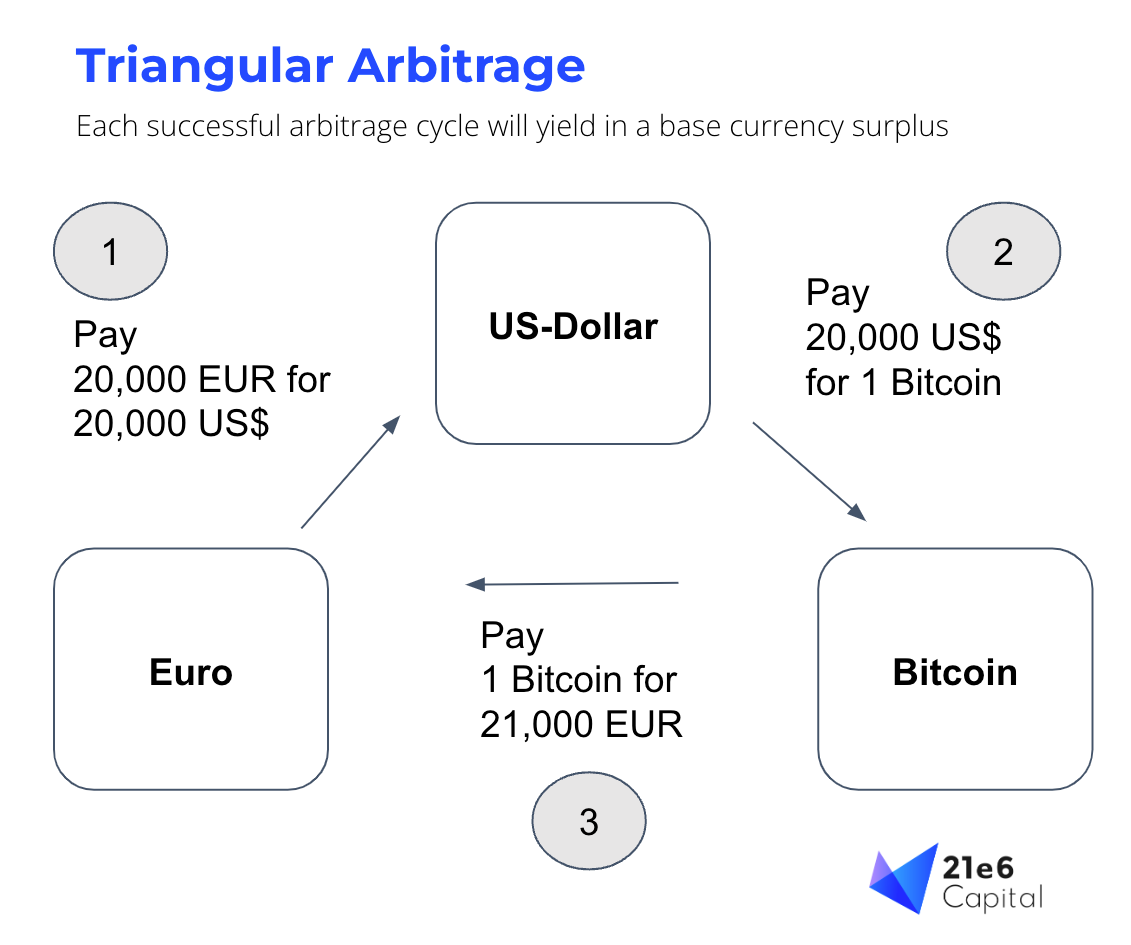

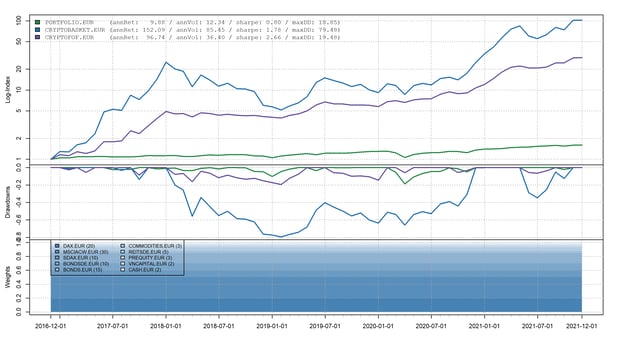

Abbildung 1: Erstellung eines Referenzportfolios, das wir für unsere Analyse verwenden

Abbildung 1: Erstellung eines Referenzportfolios, das wir für unsere Analyse verwenden

In dieser Abbildung haben wir die verschiedenen Komponenten unseres Referenzportfolios aufgeteilt. Die Aufteilung im eigentlichen Portfolio sieht dann wie folgt aus:

● 20% DAX (Deutscher Aktienindex)

● 30% MSCI ACWI (Globale Aktien)

● 10% SDAX (Deutscher small-cap Index)

● 10% BONDSDE (Deutsche Anleiehn)

● 15% BONDS (Globale Anleihen)

● 3% COMMODITIES (Rohstoffe)

● 5% REITSDE (Deutsche Immobilien)

● 3% PREQUITY (Private-Equity-Fonds)

● 2% VNCAPITAL (Venture Capital Fonds)

● 2% CASH

Abbildung 1 enthält auch ein Krypto-Korb- und Krypto-Fondskonzept, welche wir später vorstellen werden. Für den Moment sollte dies ausreichen, um die Performance des typischen Portfolios eines professionellen Anlegers zu modellieren.

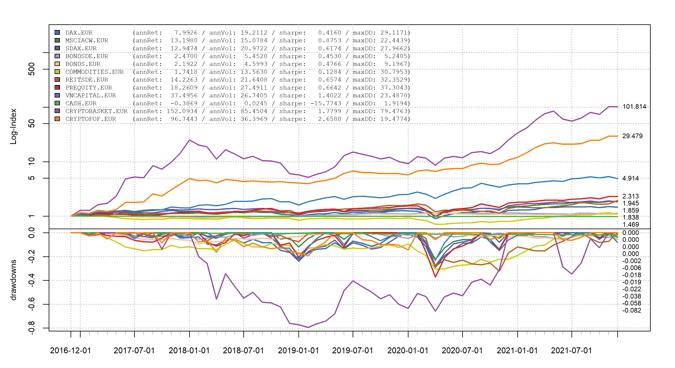

Schritt 1,5: Umstellen auf eine logarithmische Skala

Dem aufmerksamen Leser ist vielleicht aufgefallen, dass wir in dieser Abbildung eine logarithmische Skala verwenden, und er mag sich fragen, warum. Tatsächlich werden auch alle anderen Abbildungen in diesem Artikel eine logarithmische Skala verwenden. Eine log Skala stellt sicher, dass eine Bewegung im Index immer die gleiche relative Größe hat, unabhängig vom Zeitpunkt, an dem sie stattgefunden hat. Ein Beispiel: Wenn der Index über einen langen Zeitraum von 1 auf 1200 steigt, dann wäre auf einer linearen Skala eine Bewegung von 10 % am Anfang des Index (z.B. von 10 auf 11) viel kleiner als eine Bewegung von 10 % am Ende des Index (z.B. von 1000 auf 1100). Relativ gesehen ist diese Bewegung jedoch die gleiche. Die logarithmische Skala sorgt also dafür, dass beide Bewegungen in der Abbildung visuell gleich groß sind.

Abbildung 2: Oben ist Bitcoin auf einer linearen Skala zu sehen, unten logarithmisch.

Abbildung 2: Oben ist Bitcoin auf einer linearen Skala zu sehen, unten logarithmisch.

.

Insbesondere bei der Analyse von Kryptowährungen ergibt die Verwendung einer linearen Skala aus genau diesem Grund wenig Sinn. Wenn man Bitcoin auf einer linearen Skala betrachtet, scheint es, als wäre Bitcoin heute viel volatiler als noch vor sechs Jahren. Dies ist jedoch nicht der Fall, wie die logarithmische Skala schön illustriert. Die Volatilität und Drawdowns von Bitcoin sind tatsächlich seit Anbeginn recht konstant geblieben. Abbildung 2 zeigt Bitcoin einmal auf einer linearen Skala und direkt darunter logarithmisch. Hier wird das beschriebene Problem sehr deutlich dargestellt. Das beliebte Stock-to-Flow-Modell für das größte Krypto-Asset Bitcoin verwendet ebenfalls eine logarithmische Skala, und zwar genau aus diesem Grund.

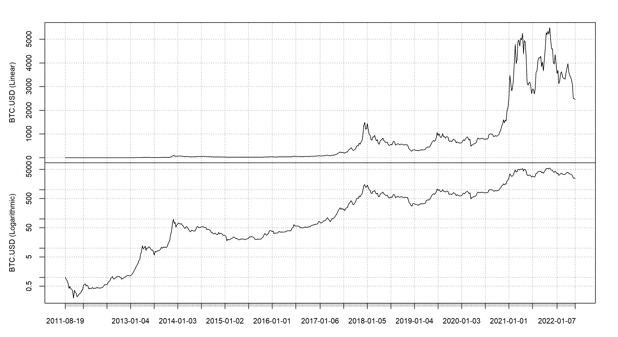

Schritt 2: Erstellen eines simplen Krypto-Korbs

Um die Auswirkungen einer Krypto-Beimischung auf unser Referenzportfolio zu simulieren, erstellen wir als Nächstes einen „Krypto-Korb“, indem wir zehn Kryptowährungen diskretionär auswählen. Die Gewichtung der verschiedenen Währungen in unserem Krypto-Korb richtet sich streng nach der Marktkapitalisierung. Daher sind Bitcoin und Ethereum die beiden größten Positionen, zusammen machen sie etwa 84 % des Korbs aus. Darüber hinaus enthält der Korb Positionen in Binance Coin, Cardano, 84 %na und Polkadot, um die größten Altcoins abzudecken. Um Decentralized Finance abzudecken, haben wir Uniswap hinzugefügt. Das Schlusslicht bilden neben Bitcoin und Ether die „ursprünglichen“ Kryptowährungen, nämlich Ripple, Litecoin und Bitcoin Cash. Eine detaillierte Darstellung der Gewichtungen ist im Wasserfalldiagramm im unteren Drittel von Abbildung 3 zu sehen. Ziel dieses Krypto-Korbs ist es, ein typisches Krypto-Portfolio nachzubauen, das über einen langen Zeitraum in verschiedene Kryptowährungen investiert. Dementsprechend erzielt unser recht einfach zusammengestellter Krypto-Korb eine Performance, die als sehr charakteristisch für Krypto-Assets bezeichnet werden kann. Die Renditen sind überragend, allerdings liegen Volatilität und Drawdowns mit respektive 101 % und 80% weit über der Schmerzensgrenze der meisten professionellen Anleger.

Abbildung 3: Renditen und Drawdowns unseres Krypto-Korbs. Das Wasserfalldiagramm zeigt auch die Allokation im Korb.

Abbildung 3: Renditen und Drawdowns unseres Krypto-Korbs. Das Wasserfalldiagramm zeigt auch die Allokation im Korb.

Bevor wir uns den verschiedenen Beimischungen dieses Krypto-Korbs zu unserem zuvor erstellten Portfolio zuwenden, wollen wir zunächst die Performance direkt vergleichen. Zu diesem Zweck gibt Abbildung 4 einen guten Überblick. Die blaue Linie stellt den Krypto-Korb dar, wie bereits in Abbildung 3 zu sehen. Die grüne Linie zeigt das Referenzportfolio, die Rendite liegt im erwarteten Bereich für den Zeitraum seit 2016, die Sharpe Ratio von 0,80 ist ebenfalls normal. Da die Drawdowns einer der größten Hemmschwellen für professionelle Investitionen in Kryptowährungen sind, sollten wir uns diese hier genauer ansehen. 2018 bis 2020 war ein stabiler Zeitraum für unser Referenzportfolio, aber der Krypto-Korb zeigte in dieser Zeit massive Drawdowns. In Krypto-Kreisen sind diese Jahre als „Krypto-Winter“ bekannt. 2018 war eine besonders blutige Angelegenheit, da Bitcoin rund 70 % verlor.

Abbildung 4: Vergleich unseres Referenzportfolios mit dem naiven Krypto-Korb sowie einem anspruchsvolleren Krypto-Fonds-Konzept.

Abbildung 4: Vergleich unseres Referenzportfolios mit dem naiven Krypto-Korb sowie einem anspruchsvolleren Krypto-Fonds-Konzept.

Abbildung 4 enthält eine weitere lila Linie. Diese stellt ein Krypto-Fonds-Konzept dar, welches eine strategische Allokation und ein institutionelles Risikomanagement einsetzt, um aktienähnliche Drawdowns anzustreben, während die hohen Renditen weitgehend erhalten bleiben sollen. Obgleich 2018 auch für dieses Konzept kein gutes Jahr gewesen wäre, lägen die Drawdowns tatsächlich im selben Bereich wie die unseres normalen Referenzportfolios. Konkret hatte das Referenzportfolio seit 2016 einen maximalen Drawdown von 18,9 %, der Krypto-Korb liegt bei 79,5 %. Somit liegt das Krypto-Fonds-Konzept hier mit einem maximalen Drawdown von 19,5 % nur leicht über dem Referenzportfolio. Solche Vehikel zeigen: Es ist möglich, in Kryptowährungen zu investieren, ohne sich der berüchtigten Volatilität voll auszusetzen. Wir erwarten, dass in den kommenden Jahren mehr dieser raffinierteren Ansätze auftauchen werden.

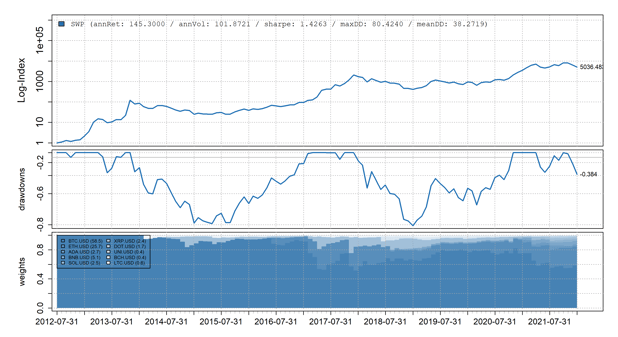

Schritt 3: Beimischen des Krypto-Korbs in das Portfolio

Nun geht es ans Eingemachte: Was passiert mit der Performance unseres Referenzportfolios, wenn wir anfangen, Kryptowährungen hinzuzufügen? Und wie verändert sich das Risiko-Ertrags-Profil des Portfolios, wenn wir dieses Engagement schrittweise erhöhen? Wir beginnen also mit einer zweiprozentigen Allokation in den Krypto-Korb. Hierfür wird von den bestehen Positionen in den Korb umgeschichtet, sodass sich die Gewichtung der verschiedenen traditionellen Vermögenswerte relativ zueinander nicht verändert. Nur so kann man sehen, was der genaue Effekt der Krypto-Beimischung ist. Wir beobachten in Abbildung 5, dass bereits bei dieser relativ geringen Krypto-Allokation von 2 % eine deutliche Verbesserung der Sharpe Ratio (d. h. des Maßes für die risikobereinigte Rendite) von 0,9 auf 1,1 eintritt. Das bedeutet, dass die Rendite stärker steigt als die zusätzliche Volatilität und die Drawdowns des Portfolios.

Erhöhen wir die Krypto-Allokation weiter auf 4 %, verbessert sich die Sharpe Ratio auch weiter, allerdings mit einer geringeren Marge, nämlich auf 1,2. Aus der Simulation geht auch hervor, dass die Verbesserung der Sharpe Ratio mit jeder Erhöhung des Krypto-Engagements geringer wird, da die Volatilität des Krypto-Korbs langsam überhandnimmt. Folglich steigen auch die maximalen Drawdowns. Wenn wir unseren Krypto-Korb um 6 % aufstocken, führt dies bereits zu einem Anstieg der Drawdowns, der für viele professionelle und institutionelle Anleger unattraktiv ist.

.png?width=618&height=337&name=2_1_portfolio_basket%20(2).png) Abbildung 5: Hinzufügen von Kryptowährungen zu unserem Referenzportfolio.

Abbildung 5: Hinzufügen von Kryptowährungen zu unserem Referenzportfolio.

Jedoch ist zu beachten, dass sich die Volatilität und die maximalen Drawdowns des Portfolios bei einer geringen Beimischung kaum ändern – jeweils weniger als 100 Basispunkte, trotz der teils sehr volatilen Perioden (der Krypto-Winter), die in den beobachteten Zeitraum fallen. Die Rendite steigt um 3 %. Aus einer rein rationalen, auf Portfoliooptimierung ausgerichteten Sicht gibt es kaum einen Grund, warum Anleger ihrem Portfolio nicht eine kleine Krypto-Allokation hinzufügen sollten. Man sollte auch bedenken, dass unser Krypto-Korb eine recht naive Strategie widerspiegelt – trotzdem hat dieser primitive Krypto-Korb einen positiven Effekt auf das Portfolio. Es gibt bereits wesentlich ausgefeiltere Produkte, wie zum Beispiel Dachfonds-Konstrukte, welche den Anstieg von Volatilität und Drawdowns weiter reduzieren können.

Eine weitere interessante Beobachtung lässt sich machen, wenn man sich die untere Hälfte von Abbildung 5, die nur die Drawdowns zeigt, genauer ansieht. In manchen Perioden führt ein höheres Krypto-Exposure zu größeren Drawdowns als das Null-Krypto-Portfolio (zum Beispiel gegen Ende 2018). In der jüngeren Geschichte gibt es jedoch kaum Fälle, in denen nur das krypto-lastige Portfolio leidet, in Krisenzeiten verliert das Referenzportfolio auch mit 0 % Krypto-Allokation nicht weniger. Im Jahr 2020 gab es sogar einige Fälle, in denen eine 10-prozentige Krypto-Exposition zu einer geringeren Volatilität führte als das normale Referenzportfolio.

Fazit: Es gibt wenige Gründe, nicht in Kryptowährungen zu investieren

Ja, es kann eine Grundsatzdebatte über Kryptowährungen geben. Typischerweise werden die Pessimisten etwas über Ponzi-Schemata und Energieverbrauch reden. Doch angesichts der steigenden Akzeptanz und der Tatsache, dass die größten Finanzinstitute der Welt ihre Haltung zu Kryptowährungen öffnen, herrscht auf dem Markt ein Konsens darüber, dass Kryptowährungen auf Dauer Bestand haben werden. Außerdem zeigt eine aktuelle Studie des Frankfurt School Blockchain Center, dass es recht einfach ist, den CO₂-Fußabdruck einer Bitcoin-Investition zu berechnen und somit auszugleichen. Die Studie finden Sie hier. Des Weiteren gibt es viele Artikel, welche Kryptowährungen auf einer fundamentalen Ebene diskutieren. In diesem kurzen Artikel wollten wir lediglich zeigen, dass die Aufnahme einer diversifizierten Krypto-Allokation in Ihr Portfolio, selbst in kleinen Mengen, eine positive Wirkung hat, die Ihnen ein Lächeln ins Gesicht zaubern sollte. Die Renditen steigen um etwa 3 %, während sich die Volatilität und die Drawdowns kaum um 1 % verändern. Es sei noch einmal darauf hingewiesen, dass wir für diese Analyse einen recht naiven Krypto-Korb verwendet haben; es sind anspruchsvollere Instrumente verfügbar. Krypto-Fonds bieten einen guten Einstieg in die Anlage in Krypto-Vermögenswerte; viele von ihnen übertreffen die Bitcoin-Performance regelmäßig. Es gibt auch einige interessante marktneutrale Krypto-Fonds, die Arbitrage und Market-Making betreiben. Typischerweise gilt das Sprichwort “there is no free lunch in finance”. Zwar ist das hier auch korrekt, allerdings verbessern sich die Metriken auf Portfolioebene durch eine Krypto-Beimischung dennoch.

Über 21e6

21e6 Capital ist ein Schweizer Anlageberater, der professionelle Investoren mit optimalen Krypto-Investmentprodukten zusammenbringt. 21e6 Capital hat über 1,000 Krypto-Fonds aus der ganzen Welt analysiert und auf eine kleine Selektion kondensiert, die ein Krypto-Engagement mit minimiertem Abwärtsrisiko ermöglichen. Unterstützt von einem erfahrenem und fachkundigem Team an Finanz- und Kryptoexperten, mit fundierten Kenntnissen in Krypto-Assets und DLT, hat 21e6 Capital eine einzigartige „quantamentale“ Strategie entwickelt. Diese Strategie zielt darauf ab, durch die Investition in sorgfältig geprüfte, erstklassige Fonds, Krypto-ähnliche Renditen zu erzielen und gleichzeitig das Risiko und die Volatilität auf das Niveau von globalen Aktien zu minimieren. Das Team von 21e6 Capital stützt sich auf starke akademische Wurzeln mit einer Erfolgsbilanz aus renommierten Publikationen und Forschung zu Krypto-Assets und Decentralized Finance und gewährleistet hochmoderne Krypto-Investitionslösungen für Fachleute der Finanzbranche.

Autoren

Maximilian Bruckner ist Head of Marketing & Sales der 21e6 Capital AG. Vorher hat er als Executive Director der International Token Standardization Association e.V. verschiedenen Arten von Krypto-Assets intensiv erforscht und nach einem hauseigenen Klassifikation-Framework systematisch kategorisiert. Er war maßgeblich an dem Aufbau der wohl weltweit größten Datenbank für Krypto-Asset Klassifizierungen beteiligt. Maximilian hat an der Frankfurt School of Finance and Management studiert und seine Abschlussarbeit zum Thema „Use Cases of a Token Database“ unter der Aufsicht von Prof. Dr. Philipp Sandner geschrieben. Sie können Maximilial jederzeit per E-mail unter maximilian.bruckner@21e6.io erreichen um Fragen zu stellen oder mehr Informationen über 21e6 zu erhalten. Außerdem können Sie Maximilian auf LinkedIn (https://www.linkedin.com/in/max-bruckner/) folgen um regelmäßige Updates zu erhalten.

Prof. Dr. Philipp Sandner hat das Frankfurt School Blockchain Center (FSBC) gegründet. Von 2018 bis 2021 wurde er von der Frankfurter Allgemeinen Zeitung (FAZ) als einer der “Top 30”-Ökonomen ausgezeichnet. Darüber hinaus gehörte er zu den “Top 40 unter 40” — einem Ranking des Wirtschaftsmagazins Capital. Er war Mitglied im FinTechRat und dem Digital Finance Forum des Bundesministeriums der Finanzen. Er ist zudem im Verwaltungsrat bei dem FiveT Fintech Funds, bei 21e6 Capital und bei der Blockchain Founders Group - Unternehmen, die im Bereich Venture Capital für Blockchain Startups und Asset Management von Krypto-Assets aktiv sind.

This article is an informational document and does not constitute an investment recommendation, investment advice, legal, tax or accounting advice or an offer to sell or a solicitation to purchase any securities and therefore may not be relied upon in connection with any offer or sale of securities. The views expressed in this letter are the subjective views of 21e6 Capital personnel, based on information which is believed to be reliable. Any expression of opinion (which may be subject to change without notice) is personal to the author and the author makes no guarantee of any sort regarding accuracy or completeness of any information or analysis supplied.

You May Also Like

These Related Articles

Die Wiedergeburt der Dachfonds

Eine Kartierung des wachsenden Krypto-Fonds-Universums