Eine Kartierung des wachsenden Krypto-Fonds-Universums

Eine Kartierung des wachsenden Krypto-Fonds-Universums

Krypto-Fonds sind eine neue Art von Anlageinstrumenten, die in den letzten Jahren ein erhebliches Wachstum erfahren haben. Sie zielen darauf ab, die noch existierende Lücke zu Krypto-Investitionen für professionelle und institutionelle Anleger zu schließen. Durch diese neuen Krypto-Fonds können viele der hohen Einstiegshürden für Krypto-Erstanleger (wie fehlende Infrastruktur und Kenntnisse) überwunden werden. Die Fonds dienen als zentrale Anlaufstelle in Form eines bekannten und leicht investierbaren Vehikels, das von Teams aus Krypto- und Vermögensverwaltungsexperten gemanagt wird. High Net Worth Individuals (HNWI) und Family Offices machten im Jahr 2021 zusammen mehr als 80 % aller professionellen Krypto-Investoren aus, und es wird weiter zunehmendes Interesse aus dieser Gruppe erwartet [1]. Das Gros dieser Leute investiert nicht direkt, sondern über Krypto-Fonds oder ETPs. Eine steigende Akzeptanz in der Bevölkerung und eine weltweit insgesamt positivere Wahrnehmung digitaler Vermögenswerte haben ebenfalls zum Wachstum dieser Krypto-Fonds beigetragen. Dieser Artikel zeigt eine Momentaufnahme des stetig wachsenden Krypto-Fonds-Universums und gibt einen Einblick in verschiedene Anlagestrategien, bevorzugte Domizile und Verteilung der Assets under Management (AuM).

Authoren: Philipp Sandner, Maximilian Bruckner

Das Krypto-Fonds-Universum wächst stetig weiter

Obwohl die Anzahl der Krypto-Fonds im Vergleich zu den zahlreichen traditionellen Hedge-Fonds noch verschwindend wirkt, ist es dennoch bemerkenswert, dass es bereits heute über 1.000 verschiedene Krypto-Fonds gibt. Dieses Universum entstand größtenteils in der bisher recht kurzen Zeit seit professionelle Anleger Krypto-Assets als Investment in Erwägung ziehen [2]. Wie in Abbildung 1 dargestellt, wurde 2018 das bisher größte Wachstum beobachtet, mehr als in allen Vorjahren zusammen. Dieses Jahr markiert aber auch den Beginn des "Krypto-Winters", einer längeren Periode gezeichnet durch hohe Volatilität und langen Ab- und Seitwärtsbewegung in den Krypto-Märkten. Daher wurden 2019 weniger neue Krypto-Fonds aufgelegt als 2018. Allerdings steigen die Zahlen seitdem weiter an, da immer mehr institutionelle und professionelle Anleger Krypto-Assets in ihre Portfolios aufnehmen wollen. Sei nun sechs Quartalen in Folge wurden mehr neue Krypto-Fonds geöffnet als geschlossen [3].

Figure 1: Inception year of crypto funds

Im Einklang mit der wachsenden Zahl von Krypto-Fonds wuchs auch das gesamte verwaltete Vermögen. Bis Ende 2021 erreichten die kumulierten AuM von Krypto-Fonds mehr als $69 Mrd. USD. Das ist mehr als das Doppelte als im gleichen Zeitraum im Jahr 2020 (36 Mrd. USD) [3]. Das Unternehmen 21e6 Capital AG nimmt an, dass zwei Faktoren diesen Anstieg maßgeblich gefördert haben. Erstens herrsche im Markt nun ein Konsens darüber, dass Krypto-Assets gekommen sind, um zu bleiben. HNWIs und Family Offices gehören seit jeher zu den frühen Anwendern neuer Anlageinstrumente. Angesichts diverser makroökonomischer Entwicklungen wie z.B. der steigenden Inflation scheinen Investments in Krypto-Assets als immer vorteilhafter. Zweitens hätten Krypto-Fonds in den letzten Jahren durchschnittlich eine bessere Performance als Bitcoin erzielt, ihre Benchmark also geschlagen. Das läge daran, dass Krypto-Fonds in sogenannte „Altcoins“, Krypto-Assets mit niedrigerer Marktkapitalisierung als Bitcoin und Ethereum aber mit hohem Wachstumspotential, investieren und dazu in der Lage sind, über verschiedene Krypto-Assets zu diversifizieren. Die Auswahl der richtigen Altcoins erfordert tiefgehendes Wissen und weitreichende Recherche. Krypto-Fonds mit ihren Expertenteams bieten Anlegern daher eine gute Möglichkeit, ohne großen Eigenaufwand in die Wachstumsaktien der Krypto-Welt zu investieren.

Massive Kapitalzuflüsse von traditionellen Hedgefonds und Institutionen erwartet

Mehr als ein Fünftel aller institutionellen Anleger und ein Viertel der traditionellen Hedgefonds planen, ihr Engagement in Krypto-Assets weiter auszubauen. In Anbetracht der Tatsache, dass knapp ein Drittel ebendieser Hedgefonds (geschweige denn der institutionellen Investoren) mehr als $10 Mrd. USD verwalten, wird der Kapitalzufluss in Krypto-Assets in den kommenden Jahren massiv sein [4]. Es wird interessant sein zu beobachten, wie sich dieses Kapital auf die Krypto-Fonds verteilen wird. Abbildung 2 zeigt die aktuelle Verteilung der AuM pro Fonds. Da die meisten Krypto-Fonds nach 2018 aufgelegt wurden und das gesamte Universum recht jung ist, ergibt es Sinn, dass die meisten Krypto-Fondsmanager mit AuM unter $10 Millionen USD arbeiten. Diejenigen Fondsmanager, die bereits vor 2018 (in einigen Fällen seit 2013) aktiv waren, verfügen oft über AuM in Milliardenhöhe – allerdings gibt es hier nur eine Handvoll.

Figure 2: Breaking down the crypto fund universe by AuM per fund

Obwohl sich das verwaltete Vermögen hauptsächlich auf die Handvoll Fonds mit einer längeren Erfolgsbilanz konzentriert, erwartet 21e6 Capital, dass mittelgroße Fonds einen großen Anteil des Kapitalzuflusses der nächsten Jahre abbekommen werden. Daher dürfte die Zahl der Krypto-Fonds, die $10 bis $50 Mio. USD verwalten, allmählich weniger werden, da sie durch das eingehende Kapital der Hedgefonds profitieren und über die $50 Mio. USD hinauswachsen werden. Die Krypto-Fonds die heute in der Kategorie $10 bis 50 Mio. USD sind sollten bis dahin eine hinreichend lange Erfolgsbilanz vorweisen können. Die Zahl der Fonds, die $10 Millionen USD und weniger verwalten, sollte laut 21e6 Capital weiterhin recht konstant bleiben, da neue Fonds an die Stelle derjenigen treten, die über die $10 Millionen USD wachsen. Auch kann man erwarten, dass institutionelle Anleger eher Krypto-Fonds anstreben, die $100 Millionen USD und mehr verwalten. Nur sehr wenige Krypto-Fonds verwalten derzeit mehr als $1 Milliarde USD; wir erwarten, dass die Zahl dieser Gruppe mit Zufluss der institutionellen Gelder weiter steigt.

Viele Krypto-Fonds sind eine neue Art von Tech-Venture-Capital

Nicht alle Krypto-Fonds sind gleich. Selbst in einem so jungen Universum wie diesem können wir bereits zwischen einer Reihe von Strategien unterscheiden. Wie in Abbildung 3 zu sehen ist, sind mehr als die Hälfte aller auf Krypto und Blockchain spezialisierten Fonds als Risikokapitalfonds einzustufen. Diese arbeiten im Grunde ähnlich wie andere technologieorientierte Venture-Capital (VC) Fonds, nur dass die Manager sich hier ausschließlich auf Blockchain-Startups konzentrieren. Es sollte also nicht allzu überraschen, dass Krypto-VC-Fonds den größten Anteil der Krypto-Fonds ausmachen. Mit VC Investitionen hat man wohl mehr „in der Hand“ in Form von Anteilen an den Startups und es gibt weniger regulatorische Hürden. Risikokapital ist etwas, mit dem die meisten professionellen Anleger bereits vertraut sind, der Sprung zur Blockchain scheint auf diese Weise leichter zu bewältigen. Interessant ist jedoch, dass die Rendite dieser VC-basierten Strategien im Durchschnitt niedriger ist als die der liquideren, Krypto-Asset fokussierten Strategien. Tatsächlich erzielen Long/Short-Strategien im Schnitt die höchste Rendite, gefolgt von quantitativen und Arbitrage-Strategien [1].

Figure 3: Different investment strategies of crypto funds.

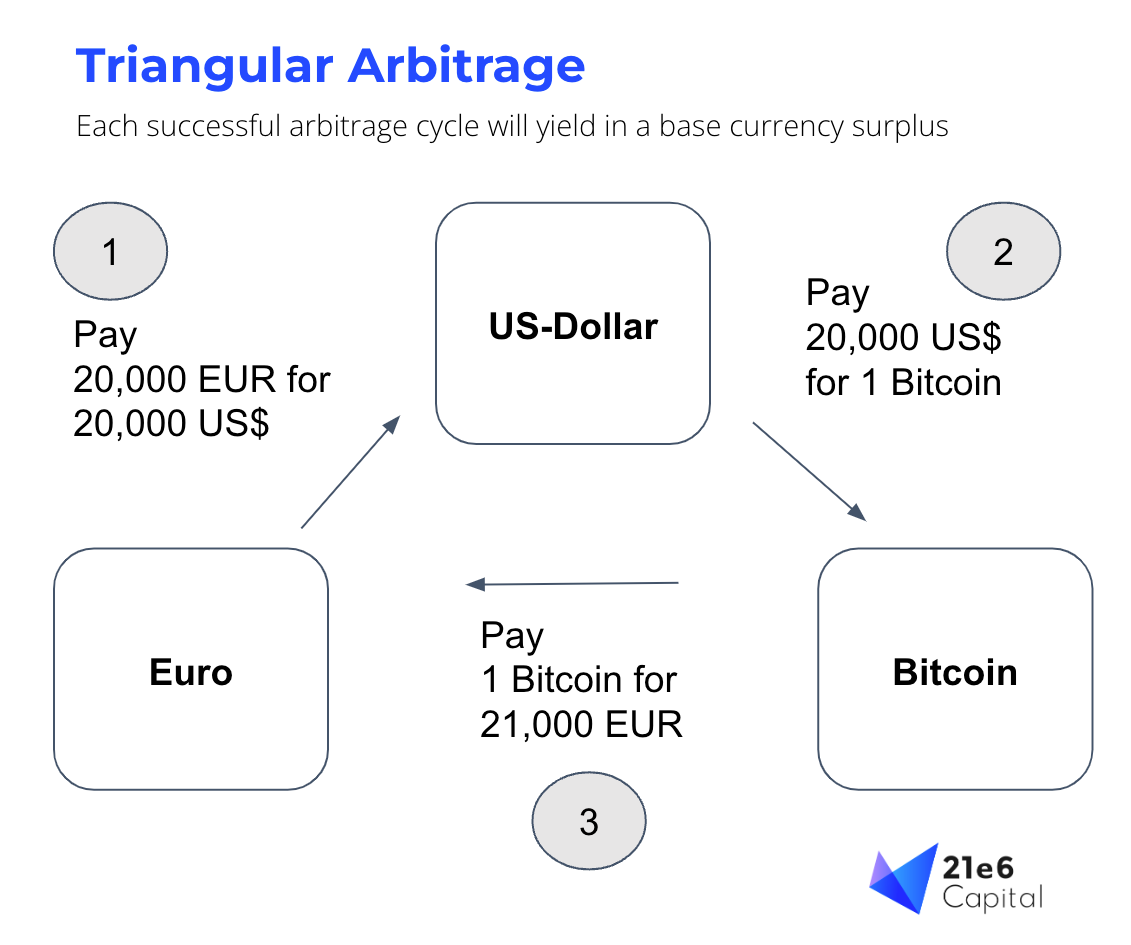

Im Wesentlichen lassen sich die nicht-VC-orientierten Fonds in direktionale und marktneutrale Fonds aufteilen, wobei direktionale Krypto-Fonds weitaus stärker vertreten sind als marktneutralen Strategien. Direktionale Fonds neigen dazu, Strategien zu verfolgen, die sich hauptsächlich auf eine Long/Short-Positionierung konzentrieren, während marktneutrale Fonds Arbitrage und Market-Making betreiben. Durch solche nicht-direktionale Strategien streben die Manager der markneutralen Fonds ein konstantes Risiko-Rendite-Profil an und versuchen auch in Ab- und Seitwärtsmärkten positive Ergebnisse zu erwirtschaften.

Krypto-Fonds-Manager arbeiten dezentral

Die Tatsache, dass 43 % der Krypto-Fonds auf den Kaiman- oder den Britischen Jungferninseln ansässig sind, sollte nicht allzu überraschen – viele ihrer Hedgefonds-Pendants sind an ähnlichen Standorten zu finden. Es sollte jedoch zwischen dem rechtlichen Sitz und dem Standort der Fondsmanager unterschieden werden. Laut einer Studie von PwC aus dem Jahr 2021 sind die meisten Krypto-Fondsmanager in den Vereinigten Staaten zu Hause, gefolgt von Großbritannien und Hongkong [1]. Außerdem folgen viele Krypto-Fonds der Grundphilosophie der ganzen Blockchain-Branche: Teams arbeiten dezentralisiert und sind über die ganze Welt verteilt.

Figure 4. Crypto funds by legal domicile.

Eine nennenswerte Position wird auch von der Schweiz gehalten, in der 10 % aller Krypto-Fonds domiziliert sind. Ein logischer Grund dafür sind die freundlichen steuerlichen Rahmenbedingungen sowie eine recht klare und fortschrittliche Krypto-Regulierung. Das „Crypto Valley“, ein Hotspot für Blockchain-Startups, liegt schließlich auch in der Schweiz.

Es gibt noch viel Platz auf dem Markt

Das Krypto-Fonds-Universum ist noch nicht ausgewachsen. Die meisten Krypto-Fonds sind winzig im Vergleich zu traditionellen Hedge-Fonds, welche ein Vielfaches an AuM ausweisen. Da diese Hedge-Fonds ihr Engagement in Krypto-Assets ausbauen wollen, dürfte der Markt für Krypto-Fonds weiterwachsen. Es wird mehr Nachfrage nach verschiedenen Vehikeln geben, und 21e6 Capital erwartet, dass die Dominanz von VCs etwas abnehmen wird. Die Nachfrage nach marktneutralen Strategien könnte dafür steigen, aufgrund der geringen Volatilität, welche in Europa als eine der größten Eintrittshürden zu Krypto-Assets gesehen wird [5].

Anmerkungen

Bitte beachten Sie, dass diese Analyse weder eine Finanzberatung darstellt wnoch als Aufforderung zum Kauf oder Verkauf von Wertpapieren, Münzen oder Token verstanden oder interpretiert werden soll. Jede Meinungsäußerung (die sich ohne Vorankündigung ändern kann) ist die persönliche Meinung des Autors, und der Autor übernimmt keinerlei Garantie für die Richtigkeit oder Vollständigkeit der bereitgestellten Informationen oder Analysen.

Über 21e6 Capital

21e6 Capital ist ein Schweizer Anlageberater, der professionelle Investoren mit optimalen Krypto-Investmentprodukten zusammenbringt. 21e6 Capital hat über 1,000 Krypto-Fonds aus der ganzen Welt analysiert und auf eine kleine Selektion kondensiert, die ein Krypto-Engagement mit minimiertem Abwärtsrisiko ermöglichen. Unterstützt von einem erfahrenem und fachkundigem Team an Finanz- und Kryptoexperten, mit fundierten Kenntnissen in Krypto-Assets und DLT, hat 21e6 Capital eine einzigartige „quantamentale” Strategie entwickelt. Diese Strategie zielt darauf ab, durch die Investition in sorgfältig geprüfte, erstklassige Fonds, Krypto-ähnliche Renditen zu erzielen und gleichzeitig das Risiko und die Volatilität auf das Niveau von globalen Aktien zu minimieren. Das Team von 21e6 Capital stützt sich auf starke akademische Wurzeln mit einer Erfolgsbilanz aus renommierten Publikationen und Forschung zu Krypto-Assets und Decentralized Finance und gewährleistet hochmoderne Krypto-Investitionslösungen für Fachleute der Finanzbranche.

Über die Autoren

Prof. Dr. Philipp Sandner hat das Frankfurt School Blockchain Center (FSBC) gegründet. Von 2018 bis 2021 wurde er von der Frankfurter Allgemeinen Zeitung (FAZ) als einer der “Top 30”-Ökonomen ausgezeichnet. Darüber hinaus gehörte er zu den “Top 40 unter 40” — einem Ranking des Wirtschaftsmagazins Capital. Er war Mitglied im FinTechRat und dem Digital Finance Forum des Bundesministeriums der Finanzen. Er ist zudem im Verwaltungsrat bei dem FiveT Fintech Funds, bei 21e6 Capital und bei der Blockchain Founders Group - Unternehmen, die im Bereich Venture Capital für Blockchain Startups und Asset Management von Krypto-Assets aktiv sind.

Maximilian Bruckner ist Head of Marketing & Sales der 21e6 Capital AG. Vorher hat er als Executive Director der International Token Standardization Association e.V. verschiedenen Arten von Krypto-Assets intensiv erforscht und nach einem hauseigenen Klassifikation-Framework systematisch kategorisiert. Er war maßgeblich an dem Aufbau der wohl weltweit größten Datenbank für Krypto-Asset Klassifizierungen beteiligt.

Quellen:

[1] PwC — 3rd Annual Global Crypto Hedge Fund Report (2021)

[2] Fidelity Digital Assets — The institutional investor digital assets study (2021)

[3] CryptoFund Research — Q4 2021 Report (2021)

[4] EY — Global alternative fund survey (2021)

You May Also Like

These Related Articles

Die Wiedergeburt der Dachfonds

Arbitrage-Fonds in Krypto-Märkten